Le financement des constructions immobilières se fait encore avec les méthodes du XXème siècle

La hausse inexorable des prix de l’immobilier est exclusivement appréhendée comme le résultat d’un mécanisme de marché (les prix augmentent car la demande croit plus vite que l’offre), au détriment d’une analyse des coûts de production (les prix augmentent car le coût de revient augmente). Or, cette deuxième approche mérite également toute notre attention. La fonction de production de l’immobilier est comparable à celle de la majorité des biens : il faut du travail et du capital pour édifier un bâtiment, qu’il s’agisse d’une grande opération de promotion ou de la construction d’une maison individuelle. Le facteur travail est largement abordé dans l’article d’analyse consacré à la construction et c’est donc le facteur capital qui sera traité ici. Tout projet immobilier nécessite un apport en capital pour combler le bridge entre les coûts initiaux (essentiellement l’acquisition du foncier et les dépenses de construction) et les bénéfices futurs (vente ou usage du bien). Le nombre d’autorisations administratives nécessaires et la lourdeur des travaux sont les deux principales composantes de la durée de ce bridge (la période de commercialisation peut également être ajoutée dans le cas d’une opération de promotion). Ce capital peut être obtenu sous forme de fonds propres ou de dette bancaire, mais également à travers des préventes (un promoteur peut financer les travaux d’une opération en vendant des appartements largement en amont de leur livraison). L’apporteur de fonds propres attend un retour sur investissement, la banque compte sur le versement d’intérêts alors que l’acheteur en prévente réclame naturellement une décote. Dans chacun des cas, ce capital a donc un coût qui constitue une part significative du coût total de production de l’immobilier. Or, en raison d’un marché du financement très visqueux entrainant une piètre allocation du capital, ce coût reste aujourd’hui très élevé. Heureusement, de nouveaux acteurs très innovants seront bientôt en mesure de changer la donne.

Pourquoi le capital est-il si cher?

Pour comprendre la transformation qui est en cours il faut tout d’abord s’intéresser aux causes profondes du problème. Les deux principaux agents économiques à besoin de financement pour des constructions immobilières sont les promoteurs et les particuliers mais les difficultés auxquelles ils font face sont de nature différente.

Les promoteurs peinent à trouver des fonds propres bon marché, qu’ils se tournent vers des investisseurs individuels ou vers des fonds de placement immobiliers. Dans le premier cas, les asymétries d’information (les investisseurs mainstream sont les premiers et parfois les seuls informés d’une opportunité) et les barrières à l’entrée (le ticket minimum est souvent considérable) donnent un pouvoir de marché gigantesque aux acteurs en place. En conséquence, les investisseurs individuels actifs dans le financement d’opération de promotion (résidentielle ou commerciale) sont en fait peu nombreux. Cette situation d’oligopole se traduit par des rendements exigés très élevés. Dans le cas des fonds de placement immobiliers, ce sont les coûts de gestion qui restent importants alors que la révolution numérique devrait permettre des gains de productivité. Là encore le rendement exigé s’en trouve augmenté.

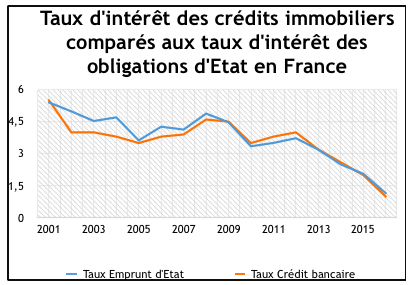

Les particuliers qui souhaitent faire financer la construction de leur maison font plus naturellement appel aux banques. Là encore, on peine à identifier les innovations qui permettraient d’optimiser les procédures. Le fondateur de la Startup Blend estime que la durée moyenne pour l’obtention d’un prêt est encore de 40 jours tandis que le coût de gestion avoisine les 7.000$. En France, ces coûts de gestion sont aujourd’hui largement compensés par des taux d’intérêts qui n’ont jamais été aussi bas. Malheuresement, cette faiblesse des taux résulte davantage d’éléments exogènes (les politiques monétaires de la BCE et les politiques publiques du logement) que d’une plus grand efficience dans l’allocation du capital. Pour s’en convaincre il suffit d’observer le tableau ci-dessous qui montre à quel point le taux d’intérêt des crédits immobiliers en France dépend de facteurs macroéconomiques (le taux de référence est ici le taux des obligations d’Etat).

Le coût des crédits immobiliers reste donc un sujet d’actualité, d’autant plus que les taux directeurs des banques centrales ont déjà commencé à remonter. « C’est quand la mer se retire qu’on voit ceux qui se baignent nus », pour reprendre l’expression de Warren Buffet.

Des solutions innovantes à l’origine d’un nouveau paradigme

De nouveaux acteurs viennent bousculer le marché du financement immobilier. Ils ont en commun la volonté de remplacer la chaine de valeur linéaire qui existe aujourd’hui par des logiques de plateforme. Les économies d’un particulier n’ont plus vocation à transiter par deux fonds (et avec l’aide d’un broker) avant d’arriver dans les mains d’un promoteur. Une plateforme biface peut facilement mettre en relation des agents à besoin de financement avec des agents à capacité de financement et les avantages de cette approche sont nombreux. Premièrement, l’information circule mieux car les plateformes de Crowdfunding immobilier proposent des projets à une communauté élargie. Parallèlement, les barrières à l’entrées sont réduites dans la mesure où ces plateformes découpent les projets en très petits tickets. Avec 1.000€ (parfois moins) et une connexion internet, n’importe qui peut investir dans une opération et la diversification n’est plus un luxe (investir 1000€ sur deux opérations plutôt que 2.000€ sur une seule opération n’engendre aucun frais supplémentaires). Deuxièmement, la réduction du nombre d’intermédiaires permet au capital de circuler plus vite et à moindre coût. L’unique intermédiaire restant (la plateforme) peut en plus bénéficier d’un effet volume qui réduit ses coûts de gestion. C’est le cas de Sindeo qui propose des prêts hypothécaires 100% en ligne accessibles en moins de 5 minutes et pour un coût très en dessous des standards du marché. Le financement des opérations de promotion par préventes devrait également évoluer pour au moins deux raisons. Grâce à la plateforme numérique, l’acheteur peut visualiser le bien en réalité augmentée avant sa construction et surtout, il peut modifier la configuration de son appartement en temps réel et à coûts réduits.

Les effets immédiats (statiques) de cette révolution (la fin de l’oligopole des investisseurs mainstream et la baisse des coûts de gestion décris plus haut) sont en fait secondaires par rapport aux effets dynamiques qu’il faut attendre des plateformes. Leur force réside en effet dans la capacité à transformer du volume en efficience. L’efficience, en ce qui concerne le financement de la construction immobilière, consiste à mesurer de manière très précise le risque. Autrement dit, un risque bien mesuré permet une meilleure allocation du capital (qui se traduira ici par une baisse du coût du capital). C’est pourquoi de nombreuses plateformes de Crowdfunding immobilier se sont spécialisées dans la récolte et l’analyse de données. Plus ils financent d’opérations et plus ils sont en mesure d’évaluer les projets mais également les promoteurs qui portent ces projets. Ainsi les risques administratifs (le promoteur va-t-il obtenir son permis de construire dans les délais ?), opérationnels (va-t-il organiser convenablement les travaux ?) et commerciaux (à combien le promoteur va-t-il vendre ses appartements ? vont être de mieux en mieux contrôlés. Ryan Williams, fondateur et CEO de CADRE (plateforme qui met en relation investisseurs et promoteurs immobiliers), définit ce phénomène comme « le passage d’une industrie qui repose sur des tableurs Excel et des relations à un écosystème basé sur l’efficience ». L’activité de crédit hypothécaire pour la construction individuelle devrait suivre la même voie. Une banque plus intelligente pourra prêter moins cher.

L’analogie avec le marché du médicament peut être faite pour illustrer ces deux types d’effets (statiques puis dynamiques). D’abord, le découpage d’une opération en milliers de petites parts peut faire écho à la vente à l’unité des médicaments. Puis, la logique est similaire, on cherche à évaluer le résultat d’une décision (un médicament administré ou un investissement réalisé) pour améliorer les décisions futures.

Vincent Pavanello